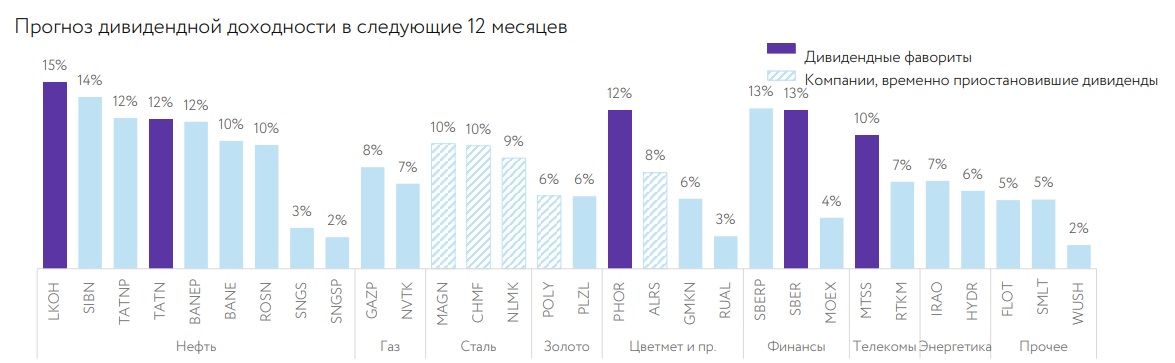

«Атон» в обновленной стратегии назвал дивидендных фаворитов на российском рынке акций. Эти бумаги на горизонте ближайших 12 месяцев могут принести дивидендную доходность 10–15%, спрогнозировали аналитики.

В список «Атона» вошли акции пяти компаний:

- ЛУКОЙЛ — на горизонте следующих 12 месяцев ожидается дивдоходность 15%;

- Сбербанк — прогноз предполагает дивдоходность на уровне 13%;

- «Татнефть» — 12%;

- «ФосАгро» — 12%;

- МТС — 10%.

Аналитики прогнозируют, что большинство из компаний сырьевого сектора, которые продолжат стабильно платить дивиденды , в 2023 году покажут доходность 10–15%. При этом в брокерской компании ожидают, что к выплате дивидендов вернутся и металлурги.

В своей стратегии «Атон» также назвал восемь наиболее перспективных, по мнению брокера, бумаг на российском рынке в целом.

Сбербанк

От минимумов сентября прошлого года акции «Сбера» подорожали на 140% благодаря сильным финансовым результатам и неожиданно большим дивидендам за год. При этом аналитики считают акции по-прежнему интересными для долгосрочного инвестирования. Для этого есть три причины:

- банк все еще оценивается недорого по мультипликаторам;

- размер дивидендов, вероятно, продолжит увеличиваться в последующие годы;

- у «Сбера» высокие темпы роста кредитного портфеля при сохранении его хорошего качества.

«Мы прогнозируем рекордную чистую прибыль банка в 2023 году на уровне около ₽1,4 трлн. В этой связи мы полагаем, что рост его акций в текущем году может продолжиться», — заключили авторы стратегии.

ЛУКОЙЛ

Аналитики считают, что хоть эффект от экспортных ограничений в нефтяной промышленности еще не проявил себя в полной мере, текущие сигналы весьма позитивные — дисконт российской нефти Urals постепенно снижается к $25 за баррель, а производство в России остается на высоких уровнях.

В «Атоне» полагают, что наибольшей популярностью в секторе будут пользоваться бумаги с высокой дивидендной доходностью, к которым относятся и акции ЛУКОЙЛа. По оценкам экспертов, дивиденды ЛУКОЙЛа в следующие 12 месяцев могут составить ₽620 на акцию, что соответствует доходности около 14%.

«Татнефть»

Еще одним фаворитом «Атона» в нефтегазовом секторе стала «Татнефть». Аналитики отметили, что стратегия развития компании предполагает рост объемов добычи с 29,1 млн до 40,5 млн баррелей в сутки к 2030 году, а также дальнейшее развитие переработки. В пользу компании также говорит то, что она диверсифицирует ассортимент продукции и снижает логистические риски через покупку новых активов.

По прогнозам «Атона», за 2023 год «Татнефть» может выплатить дивиденды в размере ₽56 на акцию. Ожидаемая дивдоходность — около 12%.

НОВАТЭК

Аналитики напомнили, что НОВАТЭК экспортирует СПГ, поэтому компания не столь чувствительна к снижению потребления российского газа в Европе, как «Газпром». НОВАТЭК также постепенно решает проблемы, связанные с замещением иностранных технологий сжижения газа и поставкой оборудования.

При этом последние комментарии менеджемента по проекту «Арктик СПГ-2» достаточно позитивные. В частности, готовность второй линии превысила 80%, ее ввод в эксплуатацию планируется в 2024 году. Первую линию, как ожидается, начнут использовать в 2023 году, а третью — в 2026 году.

Московская биржа

«Мосбиржа играет стратегически важную роль в развитии финансовой инфраструктуры страны. Она является бенефициаром выпуска бумаг, замещающих финансовые инструменты из недружественных стран. Частные лица приходят на фондовый рынок, а объем торгов увеличивается. Кроме того, растут и тарифы биржи. Это создает условия для быстрого роста ее финансовых показателей», — пояснили свой выбор аналитики.

Финансовые результаты биржи в первом квартале этого года были рекордными, в брокерской компании ожидают, что и в последующие кварталы показатели останутся на высоком уровне. Единственный недостаток биржи — ухудшение ее дивидендной политики, отмечается в обзоре «Атона».

TCS Group

«Тинькофф» сейчас является вторым в России банком по числу розничных клиентов — их число за два года удвоилось примерно до 30 млн человек. Бизнес-модель банка устойчива, а рентабельность капитала превышает 30%, доходы диверсифицированы и быстро увеличиваются. Аналитики ожидают рост прибыли на одну бумагу «Тинькофф» на уровне 30–40% в год.

Но головная структура «Тинькофф» — кипрская TCS Group — хотя и рассматривает вариант редомициляции, конкретных планов еще не озвучила. Банк пока не может платить дивиденды, накапливает денежные средства и испытывает избыток ликвидности .

«Яндекс»

Компания является бенефициаром ухода иностранных конкурентов с российского рынка (в первую очередь — интернет-рекламы). Это отражается в финансовых показателях «Яндекса»: в 2022 году выручка выросла на 46%, EBITDA — на 100%.

«Перспективы переоценки «Яндекса», на наш взгляд, связаны с успехами в развитии новых быстрорастущих бизнесов в его составе, таких как онлайн-торговля, доставка еды, финтех», — полагают аналитики.

При этом «Яндекс» — это одна из немногих компаний, которая четко обозначила перспективы редомициляции. Подробности могут появиться в течение нескольких месяцев, а сам процесс разделения бизнеса и «переезда» в Россию может быть завершен в течение года, полагают аналитики.

Ozon

Сейчас Ozon — это быстрорастущая компания и один из лидеров на рынке электронной торговли. По данным маркетплейса, занимает второе в России место по обороту. В «Атоне» рассчитывают, что к 2025 году Ozon сможет в три раза увеличить оборот — до более чем ₽2,7 трлн.

«Улучшение утилизации складских объектов, оптимизация расходов и рост доходов от высокомаржинального сегмента интернет-рекламы помогли Ozon выйти в прибыль по EBITDA во втором квартале 2022 года — первом квартале 2023 года, и мы ожидаем, что рост эффективности продолжится. За счет повышения прибыльности ожидаем серьезного улучшения параметров оценки компании», — добавили авторы стратегии.