Аналитики «Тинькофф Инвестиций» спрогнозировали снижение курса доллара до ₽85–90 к концу года. На конец третьего квартала курс ожидается на уровне ₽90–95 за доллар, следует из обновленной стратегии брокера на 2023 год.

«Учитывая резкое повышение ключевой ставки Банком России, мы ждем как минимум стабильности рубля на текущих уровнях. А в базовом варианте ожидаем небольшого укрепления отечественной валюты до уровней, которые будут сдерживать разгон инфляции», — указали аналитики. По состоянию на 13:33 мск доллар стоил на Мосбирже ₽96,26.

В брокерской компании пояснили, что повышение ключевой ставки в текущих условиях влияет на курс благодаря следующим факторам:

- снижению кредитной активности и, как следствие, замедлению роста объемов импорта;

- замедлению оттока капитала на фоне того, что ставки внутри страны становятся более привлекательными.

Аналитики полагают, что вкупе с увеличением валютных продаж экспортерами, улучшением конъюнктуры на мировом рынке нефти и сужением дисконта Urals к Brent это может привести к укреплению рубля до ₽90 за доллар уже к концу третьего квартала. Кроме того, эксперты указали, что готовность властей принимать жесткие меры для сдерживания курса дает явный сигнал о том, что уровни около ₽100 за доллар являются критическими. Поэтому потенциал ослабления рубля выше этой отметки в среднесрочной перспективе ограничен, считают в «Тинькофф Инвестициях».

В брокерской компании также ожидают, что к концу третьего квартала курс юаня снизится на Мосбирже до ₽12,5–13,2, а к концу года — до ₽11,8–13,2. По состоянию на 13:33 мск китайская валюта торговалась на Мосбирже по ₽13,148.

Российский рынок акций

Аналитики «Тинькофф Инвестиций» также указали, что российский рынок акций вернулся к справедливым оценкам. Хотя котировки могут продолжить подъем, недооценность больше не будет создавать серьезных импульсов для роста рынка.

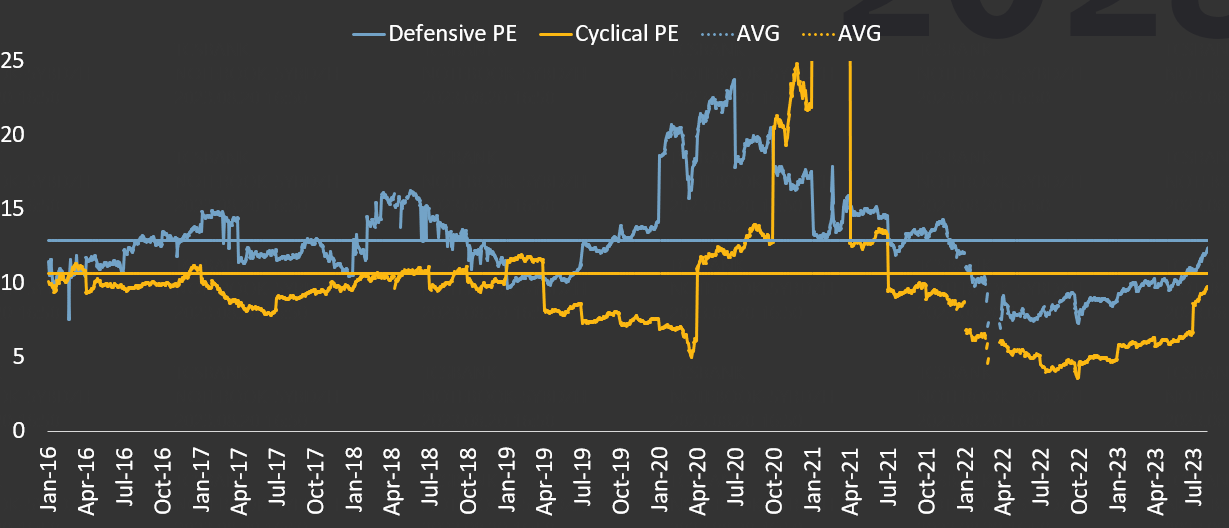

Такой вывод эксперты сделали на основе значений мультипликатора P/E, который показывает соотношение рыночной стоимости компании к ее прибыли. Аналитики рассчитали P/E для компаний, которые полностью или частично раскрыли свои финансовые результаты за 2022 год и которым удалось получить прибыль по итогам отчетного периода. Затем было отобрано две группы компаний — представители проциклических сырьевых секторов и представители менее циклического потребительского сектора. После этого аналитики сравнили средний мультипликатор по группам компаний с их средним историческим значением с начала 2016 года. Оказалось, что текущий P/E у каждой группы компаний уже близок к историческому среднему.

«Если в начале 2023 года все российские акции были недооценены и поэтому росли, то теперь, когда рыночные оценки близки к справедливым, инвесторам будет куда труднее искать доходные истории», — сделали вывод в «Тинькофф Инвестициях».

Вместе с тем эксперты считают, что доходные истории в будущем точно будут, однако к ним теперь станут относиться бумаги, подорожавшие за счет других драйверов роста. Среди таких драйверов — улучшение финансовых показателей, анонсы дивидендов, новости о редомициляции и другие корпоративные события, а также рост доверия частных инвесторов к рынку и рост их активности. В брокерской компании упомянули и ожидаемое оживление на рынке IPO — аналитики рассчитывают, что до конца следующего года на биржу выйдут около десяти новых компаний.

В своей стратегии «Тинькофф Инвестиции » также выделили фаворитов в различных секторах российского рынка акций:

- «Русагро»: целевая цена ₽1500;

- «Инарктика»: целевая цена ₽1310;

- «Магнит»: целевая цена ₽7150;

- X5 Group: целевая цена ₽2600;

- Ozon: целевая цена ₽3490;

- Сбербанк: целевая цена ₽296;

- Московская биржа: целевая цена ₽196;

- HeadHunter: целевая цена ₽4305;

- ЦИАН: целевая цена ₽1058;

- «Группа Позитив»: целевая цена ₽2585;

- «Яндекс»: целевая цена ₽3676;

- ЛУКОЙЛ: целевая цена ₽7500;

- НОВАТЭК: целевая цена ₽1750;

- «Сургутнефтегаз» (привилегированные акции): целевая цена ₽60;

- «Полюс»: целевая цена ₽14 000;

- ММК: целевая цена ₽58;

- «Совкомфлот»: целевая цена ₽160;

- «Юнипро»: целевая цена ₽3;

- «Самолет»: целевая цена ₽4400.