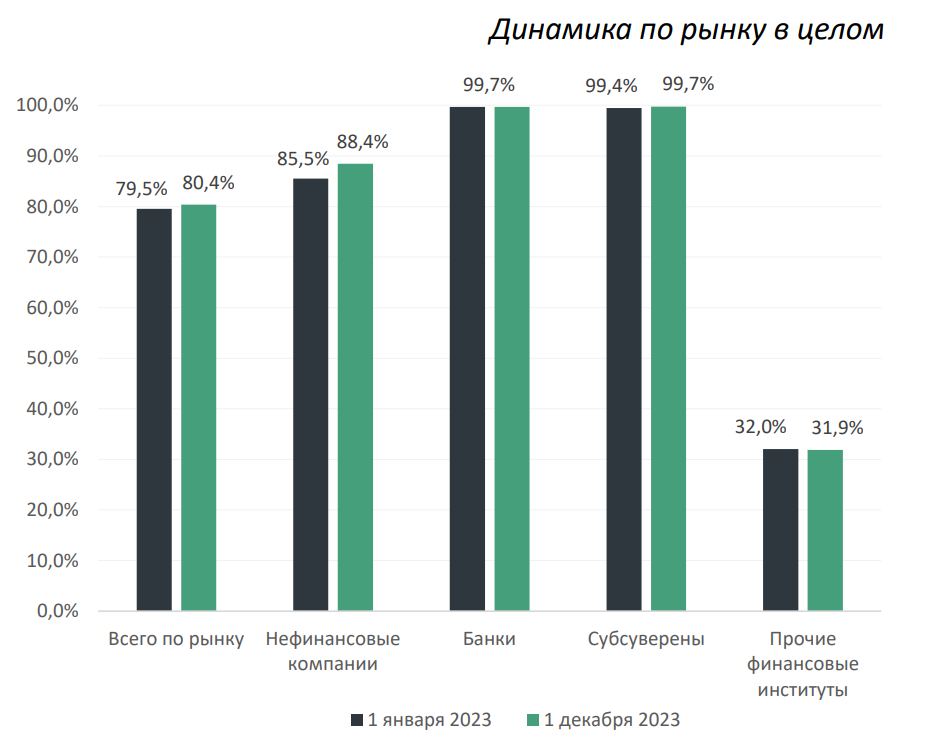

Доля облигаций с рейтингом в объеме бумаг, обращающихся на бирже, достигла 91%, при этом наиболее значительный прирост произошел среди нефинансовых компаний, соответствующая доля по которым достигла 97%. На 1 января 2023 года покрытие рейтингами биржевых облигаций составляло 89%, по нефинансовым компаниям — 94%. Об этом рассказал «РБК Инвестициям» генеральный директор рейтингового агентства АКРА Владимир Гусаков.

«Это свидетельствует о том, что эмитенты признают, что наличие рейтинга фактически становится одним из обязательных элементов при биржевых размещениях и существенно влияет на спрос со стороны инвесторов», — отметил Владимир Гусаков.

Рейтинговое покрытие рынка облигаций демонстрировало рост в течение 2023 года как в абсолютных цифрах, так и в относительных. С начала 2023 года появился 81 новый эмитент облигаций, 45 из них разместили свои бумаги на бирже, 36 — на внебиржевом рынке, по данным АКРА. Кредитные рейтинги для своих небиржевых инструментов получили только два новых эмитента, зато на биржу выходили в подавляющем большинстве эмитенты с кредитными рейтингами, подчеркнул генеральный директор АКРА.

В целом по долговому рынку — биржевым и небиржевым размещениям — рейтинговое покрытие выросло за 11 месяцев 2023 года с 79,5% до 80,4%.

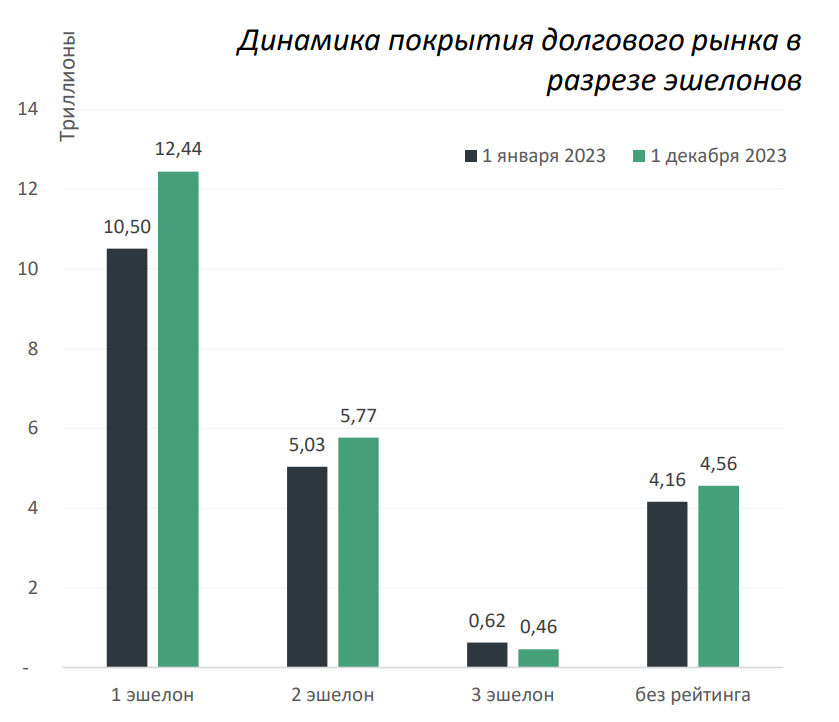

Среди биржевых бумаг основной рост объема отрейтингованных бумаг пришелся на эмитентов первого эшелона — как на новых, так и на присутствовавших ранее и активизировавших свои заимствования на рынке. Кроме того, эмитенты провели рейтингование выпусков замещающих облигаций — нового популярного на рынке инструмента.

«Небольшое снижение в бумагах третьего эшелона не говорит о снижении активности в данном сегменте, а в большей степени свидетельствует о том, что часть эмитентов из их числа перешло за год во второй эшелон, получив повышение уровней рейтингов до категории А», — подчеркнул Владимир Гусаков.

Из облигаций на ₽4,56 трлн без рейтинга — почти две трети обращается не на бирже, а из оставшегося «биржевого» объема на ₽1,75 трлн — около ₽1,14 трлн относятся к ипотечным ценным бумагам, выпущенным ипотечным агентом ДОМ.РФ под поручительство ДОМ.РФ. «Среди биржевых бумаг без рейтинга есть и иные — с офертами или поручительствами от рейтингованных компаний. Вместе с тем, в силу наличия разнообразных юридических нюансов в исполнении оферт и поручительств, по нашему мнению, более правильно было бы, чтобы такие бумаги имели свои собственные рейтинги», — говорит Владимир Гусаков.