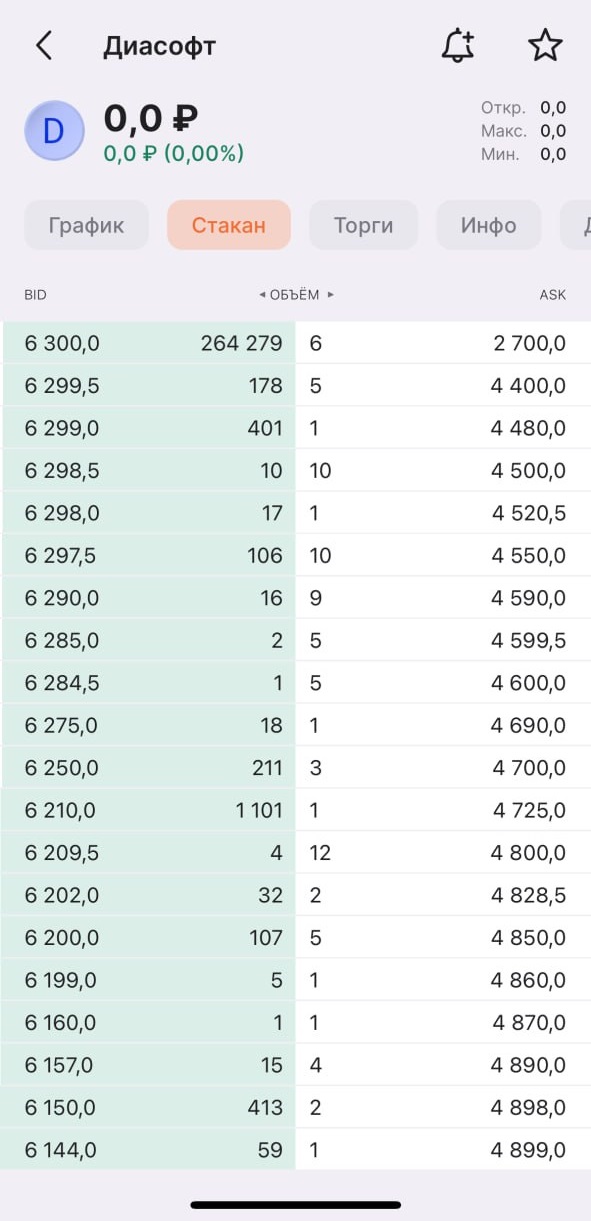

Акции разработчика IT-решений для российского финансового сектора «Диасофт» (DIAS) сразу после начала первых для бумаги торгов на Московской биржи подорожали на 40% по сравнению с ценой размещения бумаг — до ₽6300 за бумагу. Об этом свидетельствуют данные торговой площадки по состоянию на 17:56 мск.

После начала торгов в биржевом стакане был значительный объем заявок на покупку акций по цене ₽6300 за штуку.

В рамках IPO компания «Диасофт» разместила акции по верхней границе ценового диапазона — ₽4500 за бумагу. Ранее ценовой диапазон размещения был установлен в коридоре от ₽4000 до ₽4500 за акцию. По оценкам компании, ее капитализация на момент начала торгов равна ₽47,25 млрд. Торги акциями компании на Московской бирже начались под тикером DIAS, они получили второй уровень листинга.

Официально о планах выйти на биржу компания сообщила 1 февраля. Сбор заявок на участие в размещении стартовал 7 февраля. Изначально окончание сбора заявок было запланировано на 14 февраля. Однако из-за повышенного интереса со стороны институциональных и розничных инвесторов «Диасофт» сократил период приема заявок на участие в IPO и перенес срок завершения приема заявок на 12 февраля.

Компания разместила 800 тыс. бумаг, что соответствует 8% от количества выпущенных и находящихся в обращении акций перед IPO. Основную часть базового размера IPO составили первичные акции в рамках дополнительной эмиссии — до 500 тыс. бумаг (5% от уставного капитала). Действующие акционеры предложили инвесторам еще 300 тыс. акций или около 3%. Общий размер IPO составил ₽4,14 млрд, включая стабилизационный пакет.

В ходе IPO компания привлекла свыше 100 тыс. розничных инвесторов в акционерный капитал. Спрос со стороны розничных и институциональных инвесторов многократно превысил объем предложения, сообщили в компании. Доли институциональных и частных инвесторов в ходе процедуры сбора заявок (букбилдинга) были распределены примерно поровну. Кроме того, до 20% общего размера IPO было предложено ключевым сотрудникам и бизнес партнерам компании.

Привлеченные в ходе IPO средства «Диасофт» направит на реализацию стратегии долгосрочного роста, при этом обеспечивая более высокие объемы дивидендных выплат в ближайшие годы. Дивидендная политика компании предполагает выплату не менее 80% EBITDA группы в 2024-2025 году, а с 2026 года — не менее 50% EBITDA . Периодичность выплат — каждый квартал.

По мнению экспертов «Альфа-Инвестиции », компания «Диасофт» выбрала подходящее время для проведения IPO, учитывая недавний успех группы «Астра». Компания является сильным игроком в ИТ-отрасли, лидируя в решениях для финансового сектора, и крупным поставщиком для других секторов. Менеджмент еще до IPO акцентировал внимание на дивидендах, что будет бонусом для инвесторов, учитывая стремление компании платить ежеквартально, сообщили эксперты.

Компания является бенефициаром ухода иностранных вендоров, что в совокупности с господдержкой дает возможности для увеличения доли рынка и выхода на новые рынки. По мнению аналитиков «Альфа-Инвестиции», по мультипликаторам стоимость компании не выглядит завышенной.

«Диасофт» — разработчик программного обеспечения для финансового сектора и один из крупнейших российских разработчиков и поставщиков IT-решений для различных отраслей экономики. Компания присутствует на рынке более 30 лет. Среди ее клиентов — крупнейшие российские банки, страховые компании и управляющие компании — всего более 150 организаций из различных отраслей экономики. В апреле 2020 года IT-компания была включена в перечень системообразующих организаций российской экономики в сфере информации и связи.

Бизнес разработчика распространен на семь городов России. Головной офис расположен в Москве. Филиалы есть в Ярославле, Чебоксарах, Перми и Новосибирске. Также представительства открыты в Ханое (Вьетнам) и Мюнхене (Германия). Согласно отчету консалтинговой компании Strategy Partners, целевой рынок «Диасофт» достигнет ₽202,5 млрд в 2028 году, продемонстрировав рост относительно 2023 года (₽101 млрд) более чем в два раза.

По состоянию на 30 сентября 2023 года законтрактованная выручка «Диасофт» выросла на 118% год к году и составила ₽16,8 млрд. Выручка за последние 12 месяцев составила ₽7,9 млрд. EBITDA за последние 12 месяцев составила ₽3,5 млрд. Отношение чистого долга компании к показателю EBITDA имеет отрицательное значение, так как компания имеет положительную чистую денежную позицию.