Отчетность «Полюса»

29 февраля «Полюс» представит отчетность по МСФО за второе полугодие и весь 2023 год.

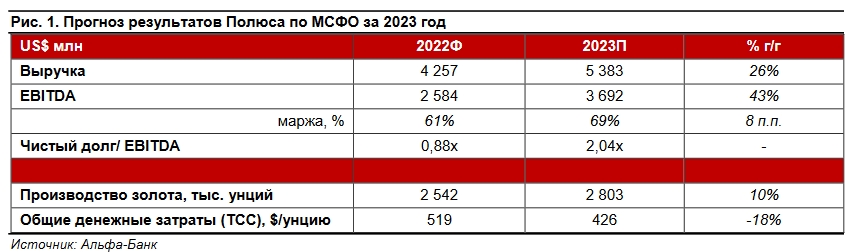

По оценкам аналитиков Альфа-Банка, выручка золотодобытчика по итогам 2023 года может вырасти 26% год к году до $5,4 млрд за счет значительного наращивания объема производства и благодаря росту цен на золото. Эксперты банка также ожидают роста EBITDA на 43%, до $3,7 млрд при рентабельности в 69%.

«С тактической точки зрения мы ожидаем, что ФРС начнет снижать ставки во втором полугодии 2024 года, и это может обеспечить рост цен на золото до $2150-2200 за унцию. Возможный рост геополитической напряженности во втором полугодии 2024 года также станет фактором поддержки для цен на золото», — полагают в эксперты.

В Альфа-Банке прогнозируют, что в связи с обратным выкупом акций компании в 2023 году чистый долг «Полюса» может достичь примерно $7,5 млрд, что соответствует коэффициенту чистый долг/EBITDA на уровне 2,04х. Поэтому вероятность того, что компания выплатит дивиденды невысока, уверены аналитики, «так как компания, скорее всего, сосредоточится на снижении долговой нагрузки».

Аналитик ИК «Велес Капитал» Василий Данилов ожидает, что по итогам года выручка «Полюса» вырастет на 26%, до $5,36 млрд, EBITDA — на 44,9%, до $3,74 млрд, FCF — в 3,8 раз, до $1,44 млрд.

Однако Данилов полагает, что долговая нагрузка на конец 2023 года составит 1,8х, что далеко от пороговых 2,5х, обозначенных в дивидендной политике.

«Таким образом, формальных препятствий для выплат акционерам, на наш взгляд, нет. При распределении 30% EBITDA и текущем валютном курсе дивиденд «Полюса» за 2023 год может составить ₽750 на акцию с доходностью 6,9% к текущим котировкам. Однако решение по дивидендам мы ожидаем ближе к концу весны 2024 года», — отметил аналитик.

Индекс Мосбиржи

Индекс Мосбиржи в среду после однодневной паузы возобновил рост. По итогам торгов индикатор прибавил 0,56%, до 3 227,05 пункта. На пике он достигал 3240,29 пункта, однако не удержался на дневных максимумах из-за фиксации прибыли по ряду акций, отметила аналитик ИК «Велес Капитал» Елена Кожухова.

Эксперт «БКС Мир Инвестиций» Михаил Зельцер среди факторов, позитивно влияющих на динамику рынка, отметил высокую ликвидность финансовой системы, закрытый биржевой контур и нехватку инвестиционных альтернатив, достижение пика ключевой ставки ЦБ и ожидание монетарного разворота в начале второго полугодия, дивиденды корпораций и процесс редомициляции.

«В целом при стабилизации выше 3220 пунктов индексу Мосбиржи вновь открывается дорога к годовому максимуму 3275 пунктов. В четверг интересные для рынка сигналы могут прийти в том числе с послания Владимира Путина Федеральному собранию», — спрогнозировала Елена Кожухова, однако предупредила, что на динамику рынка может негативно повлиять возможный разворот рубля вниз после завершения налогового периода и локальная перекупленность ряда дивидендных историй.

Михаил Зельцер отметил, что тот факт, что индекс Мосбиржи миновал отметку 3220 пунктов, открывает пространство для маневра вплоть до февральских максимумов 3275 пунктов и к верхней границе полугодового боковика 3000–3300 пунктов. По его словам, это ориентиры на начало марта.

Акции АЛРОСА

АЛРОСА в среду представила финансовые результаты по МСФО за 2023 год.

- По итогам года выручка выросла на 9,2% за счет ослабления рубля, до ₽322,57 млрд.

- Чистая прибыль сократилась на 15,2% и составила ₽85,2 млрд. Основной причиной снижения чистой прибыли послужило уменьшение прочих доходов на ₽32,5 млрд, в том числе снижение доходов от курсовых разниц и от обязательной продажи валюты на ₽26,6 млрд.

- Свободный денежный поток (FCF) сократился до ₽2,2 млрд (₽47,5 млрд годом ранее).

- Чистый долг компании увеличился с начала года с ₽9,3 до ₽36,1 млрд.

Рынок негативно отреагировал на отчетность АЛРОСА, акции компании по итогам торгов среды подешевели на 2,77%, до ₽70,79 за бумагу.

Сколько дивидендов может заплатить АЛРОСА

По расчетам экспертов ИК «Велес Капитал», финальный дивиденд АЛРОСА за 2023 год составит ₽2 на акцию (доходность 2,8%). «В целом потенциальный дивиденд можно назвать привлекательным, особенно с учетом того, что в течение двух месяцев алмазная торговля была практически приостановлена», — отметили аналитики инвесткомпании.

Согласно дивидендной политике, АЛРОСА направляет на дивиденды не менее 50% чистой прибыли. В таком случае размер дивидендов за II полугодие на акцию окажется невысоким: ₽1,77, что эквивалентно доходности на уровне 2,5%, считают в Альфа-Банке.

По итогам второго полугодия 2023 года компания может направить на выплату дивидендов ₽ 2,1 на одну акцию, подсчитали в «Газпромбанк Инвестиции ». «Однако, учитывая, что сумма дивидендов, уже выплаченных за шесть месяцев прошлого года, превысила величину полученного годового свободного денежного потока , мы считаем маловероятным распределение дивидендов за второе полугодие 2023 года», — предупредили в брокерской компании.

Последний день для покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 28 февраля.

Harley-Davidson: дивиденды на каждую акцию — $0,1725. Дата выплаты — 20 марта. Доходность — 0,47%.

NIKE: дивиденды на каждую акцию — $0,37. Дата выплаты — 1 апреля. Доходность — 0,36%.

Корпоративная отчетность

«Полюс»: отчетность по МСФО за второе полугодие и весь 2023 год.

До открытия рынка в США

Hilton Grand Vacations: финансовые результаты за четвертый квартал 2023 года. Ожидания: EPS — $0,95, выручка — $1,02 млрд.

Papa John’s: финансовые результаты за четвертый квартал 2023 года. Ожидания: EPS — $0,72, выручка — $577,86 млн.

После закрытия рынка в США

Hewlett Packard: финансовые результаты за первый квартал 2024 финансового года. Ожидания: после закрытия рынка, EPS — $0,45, выручка — $7,11 млрд.

Другие важные события

- Президент РФ Владимир Путин обратится с ежегодным посланием к Федеральному Собранию РФ — 12:00 мск.

- «Распадская»: совет директоров. В повестке вопрос о дивидендах.

- ВТБ: с 26 февраля по 1 марта банк проведет стратегическую неделю, в рамках которой представит планы развития на горизонте 2024–2026 годов.

- Германия: розничные продажи, январь — 10:00 мск.

- Германия: индекс потребительских цен, февраль — 16:00 мск.

- Россия: международные резервы — 16:00 мск.

- США: личные доходы, январь — 16:30 мск.

- США: личные расходы, январь — 16:30 мск.

- США: индекс потребительских расходов, январь — 16:30 мск.

- США: первичные обращения за пособиями по безработице — 16:30 мск.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 3 227,05(+0,56%)

- Индекс РТС: 1 114,87 (+1,6%)

- S&P 500: 5069,76 (-0,17%)

- Dow Jones Industrial Average: 38 949,02 (-0,06%)

- NASDAQ Composite: 15 947,74 (-0,55%)